個人のお客さま

法人のお客さま

個人のお客さま

法人のお客さま

「家庭の事情で進学が難しい、でも進学して学びたいことがある!」という学生のために、学費の付与や貸与を行う制度が「奨学金制度」です。

奨学金制度で最もよく知られているのが国の支援のもとで「独立行政法人日本学生支援機構(JASSO)」が取り扱っている制度です。他にも各自治体や民間(大学、財団など)が支援しているものがあり、併用が可能な奨学金もあるため、複数の奨学金を受給することもできます。奨学金制度は貸与型のものであっても、一般的なローンと比べて金利が低く、返済の負担が比較的少ないのが特徴です。そのため、世帯収入や成績など一定条件を満たさなければ申し込むことができません。また、学生本人が借りて、本人が返済するといった制度になっています。

教育資金を用意するために金融機関からお金を借り入れるローンを「教育ローン」といいます。使いみちが「教育費」に限定されているため、使いみち自由なフリーローンなどよりも金利が低いのが特徴です。教育ローンには大きく分けて、国(日本政策公庫)と民間(金融機関)が取り扱っている2種類のローンがあります。

証書貸付タイプの教育ローンは教育資金に関する利用目的で幅広く、一括で借り入れることができるため、入学前にローンを組めば、そのお金を入学金に充てたり、親元を離れる場合は一人暮らしの資金に充てることもできます。また、大学以外にも、予備校の資金に充てることもできます。金融機関の教育ローンは、奨学金制度と違い、子どものために親がお金を借りて親が返済するのが一般的です。

このほか、必要な時にその都度借り入れができるカードローンタイプもあります。

住宅ローンの借入を考えるときに、いくらのローンを組むべきか悩む人も多いことでしょう。

そこでさまざまな平均値を紹介します。参考にしてみてください。

| 奨学金制度 | 金融機関の一般的な教育ローン | |

|---|---|---|

| 申込先 | 日本学生支援機構ほか | 銀行、信用金庫などの金融機関 |

| 借主 | 学生本人 | 保護者 |

| 申込条件(所得制限の有無) | 所得の上限が設定されているケースがほとんど | 安定継続した収入があること (所得制限なし) |

| 借入資金の受取方法 | 毎月定額で振込 | 証書貸付方式:一括 カードローン方式:随時 |

| 利息 | 在学中は発生しない 無利息型・有利息型がある 比較的低金利 | 借入実行翌日から発生(毎月払い) 固定/変動金利が選べる |

| 借入額 | 月額2万~12万円 | 金融機関によって異なる |

※借入の条件などは金融機関によって異なります。

2つのローンの最大のちがいは、親が借りて親が返済するものが教育ローン、学生本人が借りて学生本人が返済するものが奨学金です。また、奨学金は教育に関する家庭の経済的負担軽減を目的にした公的な制度のため、前年の収入が一定水準よりも多い世帯では申し込みができません。

なお、奨学金の場合は申込みできる時期が決まっており、お金の受取金額や時期にも制限があります。金融機関の教育ローンであれば比較的審査も早く、急にまとまったお金が必要になった場合も対応することができます。

こんな方に教育ローンがおすすめ

碧海信用金庫でお取り扱い中の教育ローンをご紹介します。

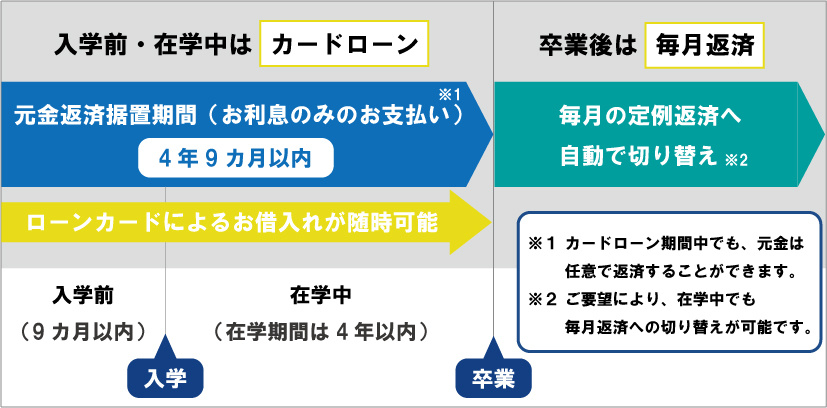

教育カードローンは教育資金専用のカードローンで、一定の限度額の範囲内でATMを通じて繰り返し入出金ができるローン商品です。お子さまの卒業時までお借り入れを継続でき、卒業後は当初ご契約時の限度額に応じた定例返済となります。お客さまによる定例返済への切り替え手続きは不要です。

・ お借り入れ金額(限度額)は、最大500万円

・ お借り入れ期間は、入学前・在学中は4年9カ月以内、卒業後10年以内、最長で14年9カ月

※医学部・薬学部等の6年制大学の場合は各々2年間延長できます。

・ WEB完結型でのお申し込みもご利用いただけます。

教育カードローンの仕組み

| 入学前・在学中 |

| 1.入試合格・入学予定校決定の後、教育カードローンのご契約 |

| 2.お客さま専用ローンカード発行 |

| 3.教育資金が必要なとき、ATMでお借り入れ |

| 4.利用期限(卒業予定月の10日、休日は翌営業日)まで元金返済は据え置き、利息のみ毎月お支払い ※教育カードローンとしての利用残高はこの時点で確定し、繰り返しのご利用はできなくなります。 |

| 卒業後 |

| 1.利用期限時点の教育カードローンご利用残高は、その翌月から定例返済(元金+利息)スタート |

| 2.元利金のご返済終了により、教育カードローン契約終了 |

◆ 教育カードローンを4年生大学の方が利用された場合の例

教育ライフプランは最大1,000万円(WEB完結型は700万円以内)、3カ月以上16年以内で、借入金額、期間を自由に計画いただけます。教育資金に関する幅広い目的にご利用可能です。(例えば、受験料、授業料、教材費、就学のための引越し費用、住居費など)

就学にかかる必要資金を最長1年分一括でお借入れ可能ですので、一度にまとまった金額の融資を受けて教育資金にご利用いただけます(ご利用にあたり、お使いみちの明細を確認させていただきます)。

◆教育カードローン

教育カードローンの金利は年3.3%です。

カードローンのご契約から返済終了まで、最長14年9カ月間固定金利となります。

また、一般的にカードローンは年率10%を超えるものが多くあり金利の高い商品ではありますが、教育カードローンはお使いみちが限定されていますので、金利が低く使いやすいです。

教育資金は主に授業料や入学資金が代表的ですが、教材費や、通学定期、下宿代、仕送り、研修費用など、さまざまな資金が必要となります。教育カードローンではこれらの教育資金について幅広くご利用いただけます。

◆ 教育ライフプラン

教育ライフプランの金利は年2.28%です。

最長16年間固定金利です。

教育ライフプランは原則毎月返済となりますが、卒業予定月までは元金返済の据え置きができますので、在学中の返済金額を抑えることができます。金利は教育カードローンよりも低いです。

ボーナス併用返済はお借入れ金額の50%の範囲内でご利用いただけます。

教育ライフプランのお使いみちは前期・後期の授業料や入学金などが代表的です。

【ご留意ください】

こちらのローンは現在必要または1年以内に必要な資金に限られますので、教育カードローンのようにいつでも利用できるわけではありません。

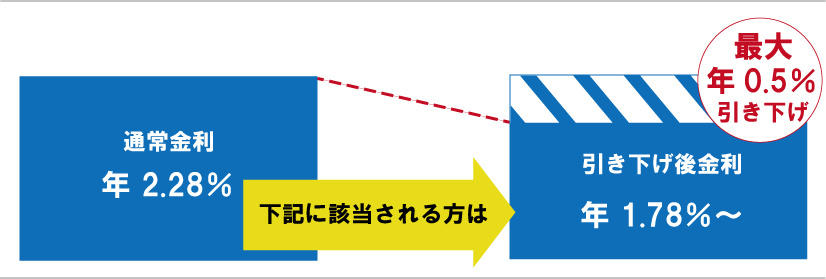

ローン金利は、お取り引きの状況により最大 年0.5%引き下げいたします。

へきしんで住宅ローンをご利用の方はもちろん、インターネットでのお申し込みも金利引き下げ条件のひとつです。

教育カードローン併用により最大の引き下げ金利でご利用できますので、ぜひ合わせてご検討ください。

引き下げ金利の内容は次のとおりです。

| 金利引き下げ条件 | 引き下げ金利 |

|---|---|

| ①へきしんの教育カードローンのご契約 | 年0.30% |

| ②インターネットでの「教育ライフプラン」お申し込み | 年0.10% |

| ③へきしんの住宅ローンのご契約 | 年0.10% |

| ④「へきしんアプリ~スマート管理ぷらす~」の口座登録 | 年0.10% |

| ⑤カードローン(※)のご契約 | 年0.10% |

| ⑥「健康宣言チャレンジ事業所」認定の事業所に勤務 | 年0.05% |

上記のいずれも同時申込・契約OKです。

①~⑥あわせて最大年0.5%までの引き下げになります。

※「へきしんセレクト」、「wallet」、「きゃっする」のいずれか

教育ローンの商品内容や金利条件など、詳しくは碧海信用金庫の営業店窓口までお気軽にお問い合わせください。

一緒に読まれている記事RECOMMEND POST